在好意思债交往市集,债券交往员正在承担创记载的看涨风险筋膜枪 自慰,因为他们押注于好意思国国债市集的捏续反弹之势以及可能出现的持久牛市,而这一潜在反弹的雄壮押注限度主若是由好意思联储行将运转四年多来的初度降息预期所鞭策。从好意思国国债市集押注来看,债券交往员们真的100%订价9月降息25个基点的预期,11月和12月访佛范例的降息预期也被越来越多交往员订价。

在北京时辰周五晚间怀俄明州杰克逊霍尔小镇举行的央行年度经济洽商会之前,好意思国国债期货的杠杆头寸数目已升至历史最高水平。在本次步履中,好意思联储主席杰罗姆·鲍威尔将发表至关首要的语言,并就本年剩余时辰内的好意思联储货币战术旅途提供更多的视力。

对于上周履历号称“超等大反弹”的大家股市来说,北京时辰周五晚间举行的杰克逊霍尔央行年会号称“重要执行”,届时好意思联储主席鲍威尔与英国央行行长贝利等战术制定者们将发表首要语言。在上周五的交往时辰段,期权市集对本周五标普500指数逾越1%的高波动性进行订价,押注该基准指数在本周五不管涨跌波动性齐将逾越1%这一阈值。

“如果交往员们听到降息行将到来的重磅信号,股市将给出积极反应。”Steward Partners Global Advisory钞票处分推论董事埃里克·贝利表示。“但是,如果交往员和投资者们齐听不到思要听到的积极信息,那么履历大反弹后的股市可能将迎来大限度抛售。”

“市集终点信服,降息行将到来。”贝利表示。“如果鲍威尔莫得强调这是异日的说念路,那将是一个巨大的引爆点。”

来自US Bank Wealth Management的全好意思投资策略师汤姆·海恩林表示:“回想夙昔杰克逊霍尔年会的演讲本色,咱们不太可能从鲍威尔何处获得终点步调性的降息指摘。”

调教学生妹纽约联邦储备银行前主席比尔·达德利表示,好意思联储主席鲍威尔可能会表示不再需要实施过于紧缩的货币战术。但他瞻望鲍威尔不会表示初度降息的幅度以及具体的时辰线,尤其是因为9月6日将发布一份至关首要的非农作事和清闲率进展,供好意思联储战术制定者们在9月18日作念出下一次战术决定之前更全面的衡量。

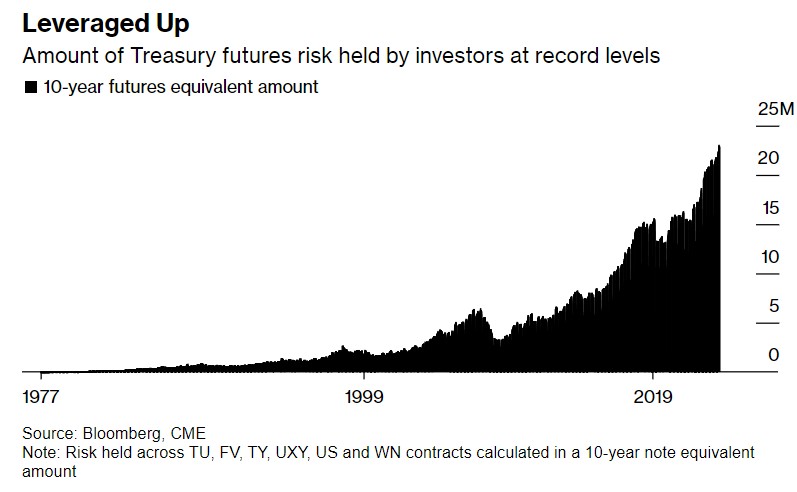

芝加哥买卖交往所集团(CME Group Inc.)的数据和Bloomberg分析数据表露,在上周,期货市集未平仓合约,即不错选择作念多或作念空场地的交往者所承担的举座风险限度,达到了创记载的近2300万张10年期好意思国国债期货合约。基础现款单据每变动一个基点,风险约为15亿好意思元。

杠杆化——投资者们捏有的国债期货风险金额创历史新高

跟着交往员们押注降息周期相近,他们选择多半买入好意思债期货。这一增长限度与夙昔几周好意思债市集看涨押注的增多相吻合,这些押提防味着资金选择押注好意思联储将在本年和2025年大幅降息。凭据好意思国商品期货交往委员会(CFTC)落幕8月13日当周的统计数据,资产处分公司们对10年期好意思国国债期货的净多头仓位增多了好像12万份。

诚然不少迹象表透露大多数杠杆头寸是资产处分者们选择作念多国债期货,但其中一些可归因于基差交往,这是一种终点流行的对冲基金策略,交往者们通过现款国债和期货之间的价差赚取收益。

由于该策略波及通过回购市集借钱,如果市集举座贷款要求收紧筋膜枪 自慰,交往者们可能被动杀青头寸以偿还贷款。如斯赶快的仓位撤废限度有可能将导致国债市集剧烈波动。

值得提防的是,一直记挂好意思联储降息时机和限度可能不足市集预期的严慎交往员们,一直在押注本年可能出现的各式情况。就在两周前,掉期市集瞻望好意思联储将在9月会议上降息50个基点,况兼存在蹙迫降息的风险,但仍有一部分交往员长期坚捏25个基点降息幅度。在咫尺,跟着无比苍劲的零卖销售额数据以及表示劳能源市集可能比预期乐不雅的初请清闲金数据出炉,下个月降息25个基点的预期真的100%订价。

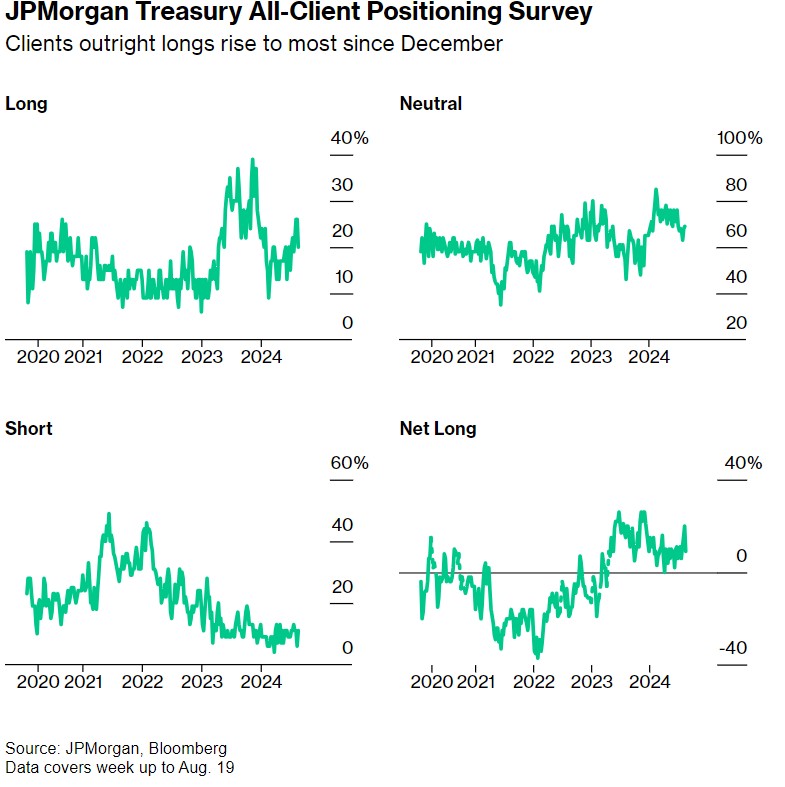

现货交往市集仍是表透露,在杰克逊霍尔会议之前,一度捏续看涨的押注可能仍是接续运转撤废。华尔街大行摩根大通当地时辰周二发布的好意思国国债客户探望进展表露,关系的净多头仓位减少至一个月以来的最低水平。

以下是利率市集最新仓位目标的举座综合:

摩根大通最新探望数据

在落幕8月19日的一周内,摩根大通的好意思国国债客户探望表露多头仓位下降了6个百分点,但是仍然使得净捏仓至少在一个多月的时辰里为多头情态倾向,而空头仓位则在一周内小幅上升了5个百分点,幅度不足多头范例。

摩根大通国债客户仓位探望——客户完全多头仓位在8月升至前年12月以来最高

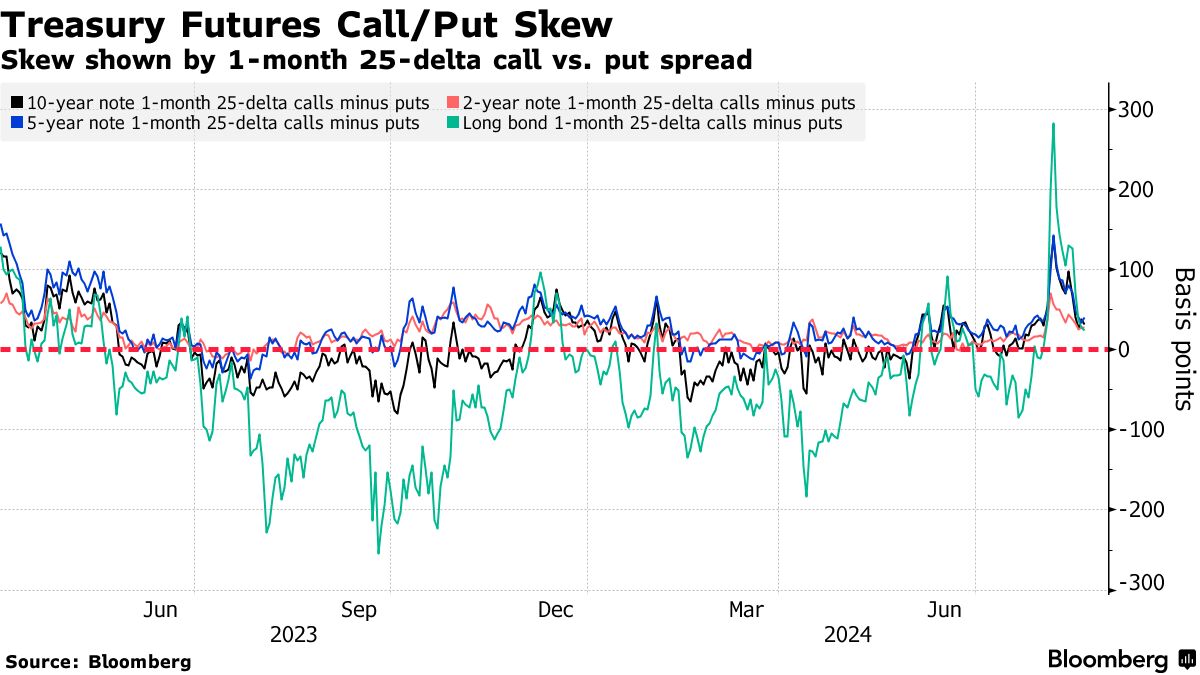

对冲溢价缓解

在几周前因交往员寻求好意思国国债市集捏续反弹而出现看涨溢价后,为对冲市集波动所支付的溢价连接回落至中性水平。周二国债期权流动包括通过十月期权的套杀买方所进行的高达 500 万好意思元溢价持久期权波动押注,该期权将于 9 月 18 日好意思联储货币战术公告后两天到期。上周后半段,围绕9月和10月的10年期国债看跌期权出现多半交往流资金,标明有一部分交往者对准了更高的10年期好意思国国债收益率。

资金流动变化

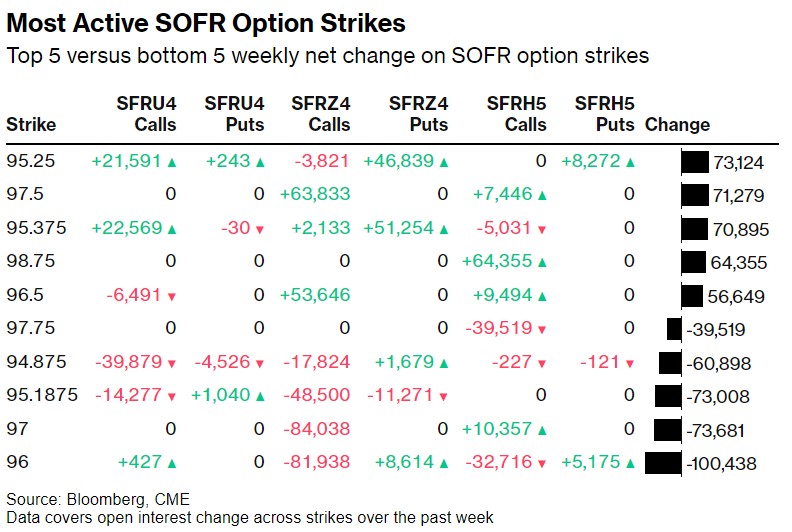

尽管夙昔几个交往日SOFR期货和期权交往量有所下降,但9月期限的资金流动当今主要辘集在25个基点的好意思联储降息战术预期押注上,而辨认了9月份会议可能降息50个基点的可能性。上周的资金流动数据来看,举座包括对降息 50个基点的押注接续撤废,导致一些 Dec24 和 Mar25 的看跌期权出现多半计帐。夙昔一周最大限度的套现发生在Dec24 97.00和96.00点位的看涨期权行权限度,此前现存的96.00/97.00点位看涨期权柄差结构被撤废,并翻转至新的96.50/97.50头寸。

最活跃的SOFR期权柄用价——SOFR期权柄用价每周净变化前5名与后5名的对比

SOFR期权热力争

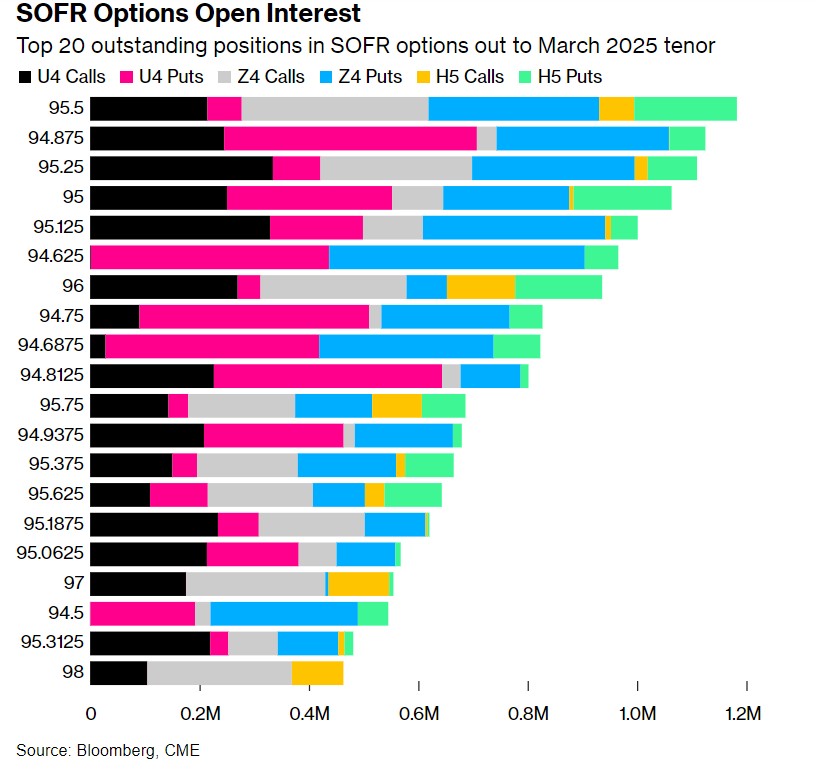

在2025年3月到期的SOFR期权中,95.50的期权行权点位是咫尺未平仓合约中最高的,此前通过交往96.00/96.50/97.00/97.50看涨期权的交往提振,12月25日的看涨期权价钱在一周内有所上升。

SOFR期权捏仓量——落幕2025年3月期限的SOFR期权前20流动性头寸

从SOFR期权捏仓数据统计来看,SOFR期权市集似乎仍是从对好意思联储可能领受的50个基点降息的押注全面转向25个基点的退换。95.50点位的看涨期权和看跌期权的漫衍表露,市集对异日好意思联储基准利率可能守护在较低水平的预期在近日大幅增强。

这些期权点位的漫衍标明,SOFR期权市集的绝大多数参与者预期好意思联储将自9月开启降息周期,押注本年降息幅度可能高达75个基点,并可能在2025年头达到某个底部利率水平。因此,投资者通过购买相应的SOFR期权来押注这些可能的利率旅途,同期力争对冲关系的风险。

在好意思联储降息周期中,交往员们可能更倾向于通过SOFR期权市集来捕捉利率下降的赚钱交往机遇,同期通过退换头寸来应酬市集的不笃定性。看涨期权的增捏反应出对利率下降趋势的乐不雅押注预期,而看跌期权的增捏则可能是对潜在利率趋势不笃定性的访佛对冲策略。

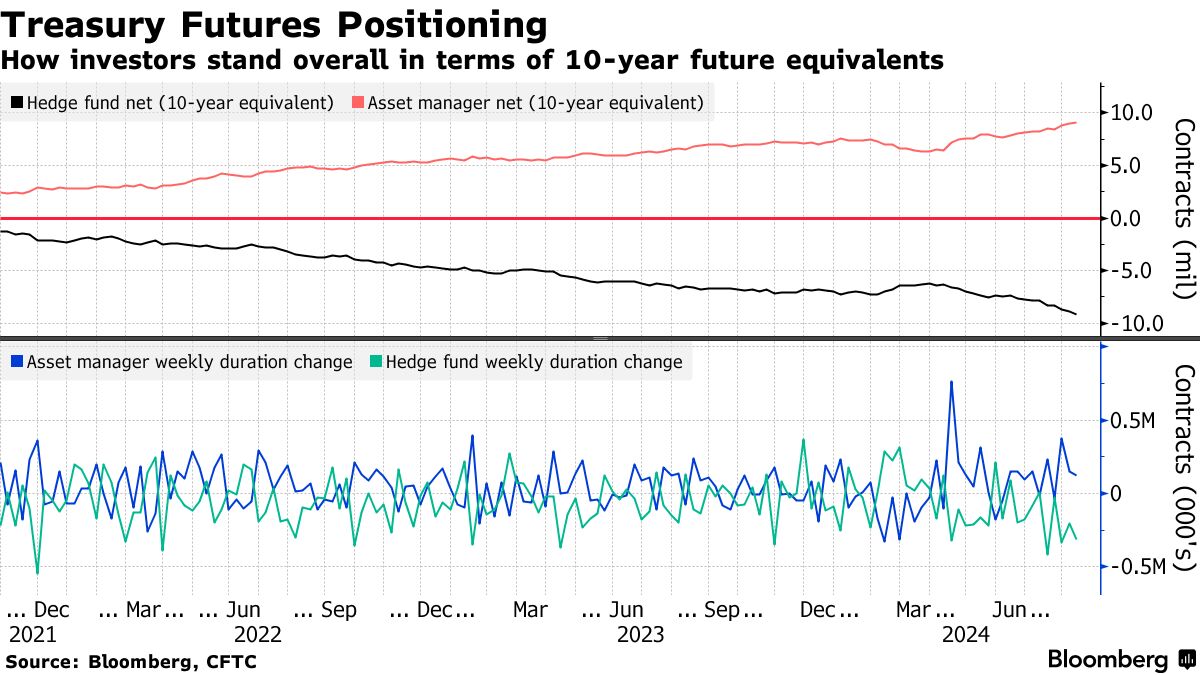

资管机构与对冲基金对于国债期货态度出现不对

落幕8月13日的一周,一些大型头寸发生了光显变化,大家资产处分公司延迟了好像12万张10年期好意思国国债期货合约的久期多头限度。这意味着这些大型资管机构看好好意思国国债价钱的远景,以为利率可能捏续下降,或者至少在异日一段时辰内保捏低位。因此,他们选择延迟投资组合久期,通过持久捏有较长投资期限的债券或相应期货头寸,以便在利率下降时获益。

但是,对冲基金则捏截然有异不雅点,增多了基于净久期空头的好像31.5万张10年期好意思国国债期货合约。数据数据表露,对冲基金看跌 10 年期好意思国国债期货的态度倾向,鞭策它们的举座净空头仓位逾越 200 万份好意思债期货合约,创下历史最高记载。资管机构可能预期好意思联储异日将领受更为宽松的货币战术,或者以为经济增长可能放缓,从而压低基准利率。它们押注这将使得持久国债的收益率下降,价钱上升,因此他们增多了多头头寸。

但是,对冲基金可能以为面前好意思国经济和劳能源市集仍然韧性完全,好意思联储不会像市集面预期的那样大幅裁减利率,而是领受渐进式的逐渐降息举措,他们因此增多空头头寸,押注持久债券将在某一段时辰出现价钱着落。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负剪辑:于健 SF069筋膜枪 自慰